Um dos principais cadastros de restrição ao crédito pode ser consultado gratuitamente. Para limpar o nome do cadastro, é preciso negociar ou aguardar prescrição da dívida. Estar com o “nome sujo” no Brasil é sinônimo de ser mau pagador. Significa ter tido o Cadastro de Pessoa Física (CPF) inscrito em um banco de dados de restrição ao crédito. Para limpar o nome, é preciso quitar a dívida ou aguardar a prescrição da dívida, o que pode levar até dez anos. Mas se a inclusão no cadastro tiver sido indevida, o consumidor tem direito a indenização por dano moral.

O principal banco de dados de restrição ao crédito no Brasil é gerido pela Serasa Experian em parceria com o Serviço de Proteção ao Crédito (SPC). Ele pode ser consultado gratuitamente, por qualquer pessoa, mediante cadastro prévio, no site da Serasa ou no aplicativo para celular, disponível na Google Play e na Apple Store. Só é possível consultar gratuitamente a situação do próprio CPF.

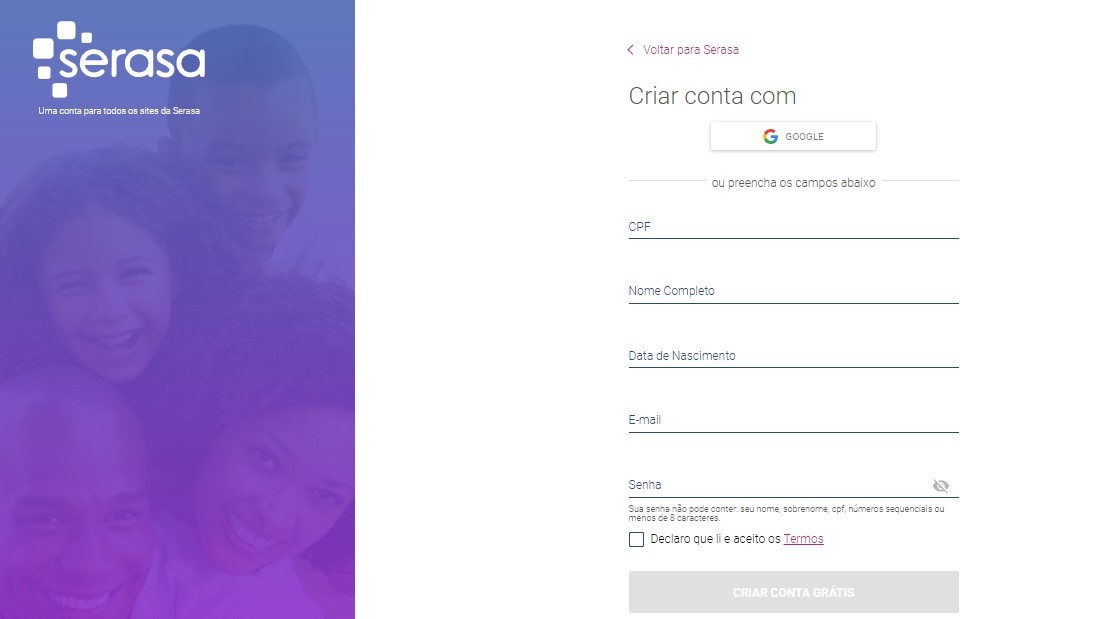

Para fazer o cadastro no site da Serasa para consultar se o nome está sujo é preciso informar o CPF, nome completo, data de nascimento e email, além de cadastrar uma senha alfanumérica

Serasa/Reprodução

Para fazer o cadastro e ter acesso à consulta é preciso informar o CPF, nome completo, data de nascimento e e-mail, além de registrar uma senha. Feito o cadastro, o consumidor fica sabendo a situação de seu nome – se está limpo ou sujo – bem como se a sua situação junto à Receita Federal está regular ou não.

Além disso, é informado o Serasa Score, que consiste em uma pontuação que vai de 0 a 1.000. Ela indica quais as chances de um determinado perfil pagar as contas corretamente nos próximos 12 meses e, por isso, é um dos itens avaliados para a concessão de empréstimos, financiamentos e cartões.

Consulta gratuita no site da Serasa informa a situação do CPF no cadastro de proteção ao crédito, bem como a situação junto à Receita Federal, além de pontuação para análise de crédito no mercado

Serasa/Reprodução

Consultas pagas

O cadastro de restrição ao crédito da Serasa e SPC é o mais abrangente do país. Portanto, a consulta a ele tende a ser suficiente para que o consumidor saiba se seu nome está sujo ou não. Outro cadastro relevante é o mantido pelo Boa Vista, cuja consulta é paga – a consulta de um único CPF custa R$ 40 e há pacotes para consultas de múltiplos CPF (o pacote de 17 CPFs custa R$ 250).

A própria Serasa também oferece serviços de consulta pagos que permitem, por exemplo, consultar CPF ou CNPJ de terceiros. Além disso, a empresa oferta um serviço de monitoramento do próprio CPF.

“O serviço pago, além de informar como está a situação do consumidor, faz uma série de alertas e você fica sabendo antes de acontecer algo com o seu nome”, destacou a coordenadora de educação financeira da Serasa, Joyce Carla.

Por meio deste serviço de monitoramento, o consumidor recebe um alerta por e-mail ou SMS informando que uma dívida está para ser negativada, possibilitando a ele quitar o débito antes de ter o nome sujo. Também é informado sempre que alguma empresa consultar o seu CPF, o que também pode ajudar a prevenir fraudes.

“Se ele recebeu um alerta de que o CPF foi consultado e ele não reconhece essa compra nem está fazendo negociação com essa determinada empresa, ele consegue se precaver, ligar para a empresa e avisar que não é ele quem está fazendo o negócio”, enfatizou Joyce.

Benefício coletivo e direito à proteção

A advogada Ticyana Ayala, especialista em direito civil e sócia do escritório Chediak Advogados, explicou que estes bancos de dados de restrição ao crédito garantem benefício coletivo à sociedade em geral.

Isso porque, a partir da situação cadastral do consumidor, a empresa ou instituição financeira que oferta o crédito – seja através de empréstimo, financiamento, ou mesmo compra parcelada – pode melhorar as condições oferecidas, seja dando um prazo mais longo para pagamento ou juros menores.

“Esses cadastros existem com a finalidade de proteção ao crédito. Isso, coletivamente, é muito bom. Fala-se muito do lado ruim [de ‘sujar’ um nome], da negativação indevida, dos erros que acontecem – que de fato acontecem e precisam ser coibidos. Mas, tem o lado bom desses cadastros, porque eles permitem, de fato, coletivamente, melhores condições de crédito”, apontou Ticyana.

Por outro lado, a advogada lembrou que o nome de uma pessoa física é protegido por lei.

“O nome é um direto da personalidade. É um direito muito importante. É como a honra, como a imagem, ou como vários outros direitos. E ele tem proteção automática, que independe de qualquer coisa. O fato de você ter um nome já faz com que ele seja protegido”, explicou.

Por isso, em caso de negativação indevida do nome, ou seja, se o nome da pessoa foi negativado em um cadastro de proteção ao crédito seja por erro ou fraude, ela tem direito a receber indenização por dano moral. Para isso, é preciso que a pessoa lesada entre com uma ação judicial.

“Se você paga direitinho as suas contas, se paga tudo em dia, cumpre as suas obrigações, você é um bom pagador e você tem o direito de ser bem considerado e receber crédito e tantos outros benefícios disso”, enfatizou.

A advogada ponderou que ação por dano moral deve ser feita contra a empresa que negativou o CPF indevidamente, não sendo a gestora do banco de dados responsável pelo erro.

“Os cadastros restritivos de crédito têm relação com o fornecedor de serviços ou produtos, e não com o consumidor. As obrigações dos bancos de dados são as cuidar bem daqueles dados – inscrever quando for solicitado e retirar quando for solicitado. Mas, é a empresa que negativou o nome que tem essa responsabilidade [de solicitar a exclusão do CPF do cadastro]”, diz.

Como limpar o nome?

Com o nome incluído em um cadastro de proteção ao crédito, o consumidor dificilmente conseguirá ter acesso a crédito no mercado, seja empréstimos em bancos ou instituições financeiras, financiamentos ou crediário, por exemplo. Também não consegue emitir um cartão de crédito em seu nome. Portanto, uma vez com o nome sujo, é preciso regularizar a situação.

A primeira coisa a fazer é checar se a dívida é devida – se foi feito negócio com a empresa que negativou o nome ou se o pagamento, de fato, não foi efetuado.

Se a pessoa não fez nenhum contrato de acordo com a empresa que enviou seu CPF para o cadastro de restrição ao crédito, são grandes as chances de que ela tenha sido vítima de uma fraude, ou seja, alguém utilizou seus dados para ter acesso a crédito no mercado.

Neste caso, é preciso entrar em contato com a empresa para informar o ocorrido e solicitar a exclusão do cadastro. O consumidor também pode acionar o Procon, bem como entrar em contato diretamente com a gestora do banco de dados. Ela também pode ingressar com uma ação judicial para pedir a regularização de seu cadastro e cobrar indenização por dano moral.

Se a pessoa de fato que fez negócio com a empresa responsável pela restrição de seu nome ao crédito, mas não reconhece a dívida por já tê-la pago, terá que comprovar o pagamento do débito. Para isso, deverá entrar em contato com a empresa, comunicar o pagamento e solicitar a exclusão de seu nome.

“O consumidor negocia diretamente com a empresa. Se a exclusão não for feita, ele pode fazer a reclamação diretamente na ouvidoria da empresa, acionar o Procon e comunicar à própria Serasa”, disse a coordenadora de educação financeira da Serasa, Joyce Carla.

Quando a pessoa reconhece a dívida, no entanto, precisa negociar com a empresa o pagamento para regularização do débito. Segundo a Serasa, a empresa tem prazo de cinco dias úteis, a partir do processamento do pagamento, para solicitar a exclusão do CPF do consumidor do banco de dados.

Em caso de parcelamento da dívida, a retirada do CPF do cadastro deve ser feito logo após o pagamento da primeira parcela, conforme enfatizou a coordenadora da Serasa.

“É sempre bom ressaltar que se o consumidor não honrar os próximos pagamentos, das próximas parcelas, o nome dele poderá voltar a ser negativado”, ressalvou Joyce.

Prescrição da dívida

Outra hipótese para a exclusão do nome do cadastro de restrição ao crédito é aguardar o término do prazo para prescrição da dívida, a partir do qual ela não poderá mais ser cobrada. Este prazo varia de acordo com o tipo de dívida.

De acordo com o novo Código Civil, o prazo máximo para prescrição de dívidas no Brasil é de dez anos. Todavia, a maioria das dívidas que levam o consumidor pessoa física a ter o nome negativado tem prazo de prescrição de cinco anos.

Os prazos de prescrição para as principais dívidas do consumidor pessoa física são de:

3 anos – notas promissórias, letras de câmbio, aluguéis de imóveis, entre outros;

5 anos – Impostos como IPTU, IPVA e Imposto de Renda; multas de trânsito; contas de água, luz e telefone; boletos de condomínio, mensalidade escolar, plano de saúde e consórcio; cartão de crédito.

As dívidas relativas à emissão de cheques têm prazo de apenas um ano para prescrição. De acordo com a advogada Ticyana Ayala, há uma particularidade em relação aos cheques, que é o prazo de validade dele: 30 dias se emitido na mesma praça [mesma cidade onde ele será apresentado ao banco] e 60 dias se emitido em outra praça [cidade distinta daquela onde será apresentado ao banco].

“Quando você emite um cheque, você tem a obrigação de manter o dinheiro [para quitá-lo] durante aquele período, de 30 ou por 60 dias. Depois desse prazo, você não tem mais a obrigação de manter o dinheiro em conta. Se a pessoa [ou empresa que recebeu o cheque] apresenta este cheque fora desse prazo e não tem saldo em conta para cobri-lo, o banco não pode devolvê-lo por falta de fundos, tem que informar outro motivo, como fora do prazo de compensação”, explicou a advogada.

No entanto, pelo prazo de um ano o cheque ainda pode ser cobrado e, por isso, levar o nome da pessoa para o cadastro de restrição ao crédito.

Após prescrição, dívida não pode ser mais cobrada

Uma vez prescrita, a dívida não pode mais ser cobrada e, por isso, a pessoa pode solicitar a exclusão de seu nome do cadastro de restrição ao crédito. Em tese, a empresa credora até pode ingressar com uma ação judicial de cobrança, mas a Justiça irá indeferir o pedido, explicou a advogada Ticyana Ayala.

“Se algum credor entrar com uma ação judicial para cobrar uma dívida prescrita, não vai conseguir receber porque tanto o juiz pode reconhecer, de ofício, aquela prescrição, quanto o consumidor pode, em sua defesa, alegar a prescrição e aquela dívida não vai ser, então, cobrada”, disse.

Assista às últimas notícias de Economia:

Comentar