Sistema integrado de compartilhamento de dados financeiros promete tornar produtos e serviços bancários mais competitivos. Entenda o que é Open Banking

O Banco Central (BC) pretende terminar em 2021 a maior parte da implementação do open banking no Brasil. O termo em inglês faz referência a “Sistema Financeiro Aberto”, em que os dados de clientes são padronizados e compartilhados para que os produtos e serviços bancários atendam às necessidades do público de forma personalizada.

Tudo deve ser feito com autorização expressa do cliente, que decide que dados são compartilhados, com quem e por quanto tempo. Segundo o BC, a integração pode melhorar a avaliação de crédito e estimular a competição no sistema financeiro, com produtos mais adequados e baratos.

O G1 compilou abaixo as respostas para as principais dúvidas sobre o sistema.

LEIA MAIS

Banco Central implementa segunda fase do open banking

Open banking vai criar ‘sistema financeiro do futuro’, diz presidente do BC

Mais de 1 mil instituições terão participação obrigatória em open banking

O que é open banking?

Open Banking (ou Sistema Financeiro Aberto) é um sistema de compartilhamento de dados financeiros de forma padronizada. Em uma única plataforma integrada e segura (API), as diferentes instituições financeiras têm acesso a dados de clientes para oferecer produtos e serviços personalizados e mais vantajosos para cada caso.

Qual o benefício de ter um Sistema Financeiro Aberto?

Um exemplo simples é facilitar a concessão de crédito, estabelecendo taxas mais certeiras ao perfil de risco do tomador do empréstimo. Servirá também para comparação de serviços entre as financeiras, custo de seguros, rentabilidade de investimentos e dos demais produtos bancários.

A ideia é criar produtos e serviços sob medida e com preços mais atrativos para a necessidade do cliente, com base nos dados de consumo, renda e transações financeiras.

É preciso autorizar o compartilhamento de dados?

Sim. É o que o BC chama de “consentimento” e deve ser uma manifestação livre do cliente “informada, prévia e inequívoca de vontade”.

Quem quiser fazer parte do open banking e desfrutar das condições que ele oferece ainda deve passar pela fase de autenticação e confirmação. Todos os procedimentos devem ser realizados pelos canais digitais oficiais das instituições financeiras.

Open banking permite o compartilhamento de dados entre instituições financeiras

Tenho como saber que dados serão compartilhados?

O cliente terá acesso a quais consentimentos estão válidos, para quais instituições compartilhou os dados e quais informações, de fato, foram enviados pela instituição financeira.

Por meio dos canais digitais, as financeiras participantes vão disponibilizar um ambiente para que a pessoa tenha controle das permissões.

Será possível consultar, por exemplo:

As instituições participantes envolvidas no compartilhamento;

Os dados e serviços objeto de compartilhamento;

O período de validade da autorização fornecida;

A data de requisição;

A finalidade do compartilhamento (para instituições receptoras dos dados).

É possível revogar o consentimento do open banking?

Sim, é possível revogar o consentimento se o cliente assim desejar, a qualquer momento e pela internet.

Que dados financeiros são compartilhados?

A gama de dados compartilhados é ampla e vai de dados cadastrais (como endereço, estado civil, faturamento, tipos de produtos e serviços contratados) aos transacionais (como dados sobre contas, limites, saldo, cartões de crédito e operações de crédito).

Além disso, podem ser compartilhados uso de produtos e serviços de contas de depósitos, contas de pagamento pré-pagas e, nas últimas fases, operações de câmbio, credenciamento em arranjos de pagamento, investimento, seguros e previdência.

PIX já representa mais da metade das transações bancárias

Meus dados estarão seguros com o open banking?

Segundo o BC, a segurança de compartilhamento e a qualidade dos dados é de responsabilidade das instituições financeiras. As regras, portanto, são as mesmas do sigilo bancário.

“É das instituições participantes a responsabilidade pela confiabilidade, integridade, disponibilidade, segurança e sigilo dos dados e serviços dos clientes no processo de compartilhamento. Cabe a elas, também, cumprir as disposições da legislação e da regulamentação em vigor”, diz a instituição.

As instituições que tiveram acesso podem guardar meus dados?

O BC exige que, com base na Lei Geral de Proteção de Dados (LGPD), que os dados e seu tratamento deve estar limitado unicamente às finalidades determinadas e consentidas pelos clientes.

As instituições que vão receber os dados devem apresentar a finalidade do compartilhamento e o prazo do compartilhamento, que pode ser de até 12 meses. Se a finalidade do compartilhamento for alterada, será necessário conceder um novo consentimento por parte do cliente.

As instituições têm acesso a dados antigos ou apenas aos gerados depois do consentimento?

Se o cliente permitir, é possível compartilhar o histórico financeiro de até um ano com outras instituições.

Banco Central prevê implementação do ‘Real digital’ em até 3 anos

Quais são as fases do open banking?

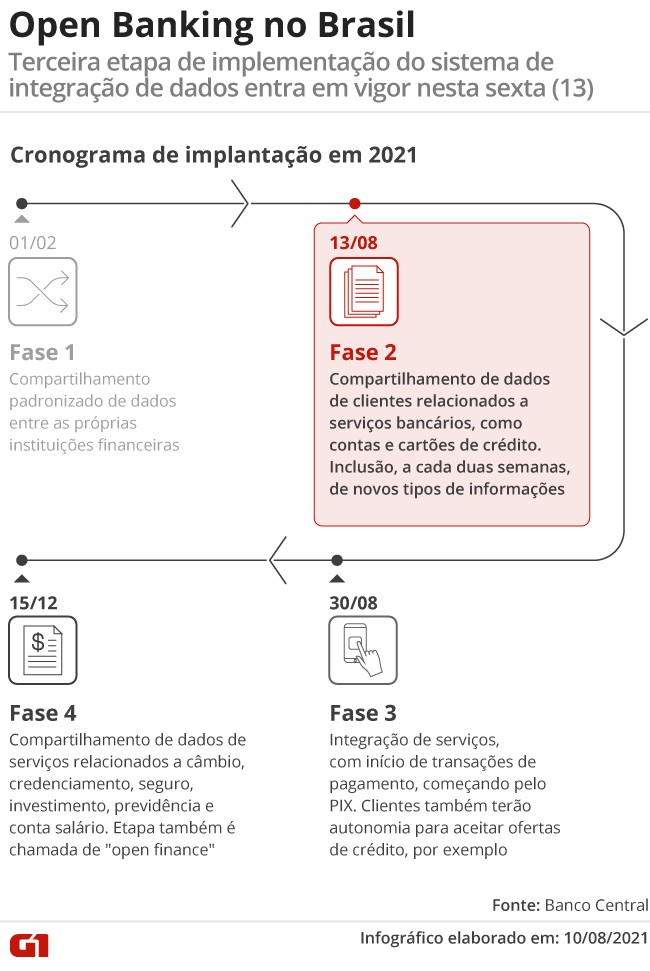

Para que tudo seja feito com tranquilidade, o BC separou em quatro fases. Nesta sexta-feira (13), entra em vigor a segunda delas.

Confira infográfico abaixo:

Open Banking no Brasil

G1

Comentar